Строго говоря, при всесторонней оценке риска следовало бы устанавливать для каждого абсолютного или относительного значения величины возможных потерь соответствующую вероятность возникновения такой величины.

Построение кривой вероятностей (или таблицы) призвано быть исходной стадией оценки риска. Но применительно к предпринимательству это чаще всего чрезвычайно сложная задача. Поэтому практически приходится ограничиваться упрощенными подходами, оценивая риск по одному или нескольким, показателям, представляющим обобщенные характеристики, наиболее важные для суждения о приемлемости риска.

Рассмотрим некоторые из главных показателей риска. С этой целью сначала выделим определенные области или зоны риска в зависимости от величины потерь (рис. 1).

Область, в которой потери не ожидаются, назовем безрисковой зоной, ей соответствуют нулевые потери или отрицательные (превышение прибыли).

Под зоной допустимого риска будем понимать область, в пределах которой данный вид предпринимательской деятельности сохраняет свою экономическую целесообразность, т. е. потери имеют место, но они меньше ожидаемой прибыли.

Граница зоны допустимого риска соответствует уровню потерь, равному расчетной прибыли от предпринимательской деятельности.

Следующую более опасную область будем называть зоной критического риска. Это область, характеризуемая возможностью потерь, превышающих величину ожидаемой прибыли, вплоть до величины полной расчетной выручки от предпринимательства, представляющей сумму затрат и прибыли.

Иначе говоря, зона критического риска характеризуется опасностью потерь, которые заведомо превышают ожидаемую прибыль и в максимуме могут привести к невозмещаемой потере всех средств, вложенных предпринимателем в дело. В последнем случае предприниматель не только не получает от сделки никакого дохода, но несет убытки в сумме всех бесплодных затрат.

Кроме критического, целесообразно рассмотреть еще более устрашающий катастрофический риск. Зона катастрофического риска представляет область потерь, которые по своей величине превосходят критический уровень и в максимуме могут достигать величины, равной имущественному состоянию предпринимателя. Катастрофический риск способен привести к краху, банкротству предприятия, его закрытию и распродаже имущества.

К категории катастрофического следует относить вне зависимости от имущественного или денежного ущерба риск, связанный с прямой опасностью для жизни людей или возникновением экологических катастроф.

Наиболее полное представление о риске дает так называемая кривая распределения вероятностей потери или графическое изображение зависимости вероятности потерь от их уровня, показывающее, насколько вероятно возникновение тех или иных потерь.

Чтобы установить вид типичной кривой вероятности потерь, рассмотрим прибыль как случайную величину и построим вначале кривую распределения вероятностей получения определенного уровня прибыли (рис. 2).

При построении кривой распределения вероятностей получения прибыли приняты следующие предположения.

1. Наиболее вероятно получение прибыли, равной расчетной величине - ПР р. Вероятность (В р) получения такой прибыли максимальна, соответственно значение ПР р можно считать математическим ожиданием прибыли.

Вероятность получения прибыли, большей или меньшей по сравнению с расчетной, тем ниже, чем больше такая прибыль отличается от расчетной, т. е. значения вероятностей отклонения от расчетной прибыли монотонно убывают при росте отклонений.

2. Потерями прибыли (ПР) считается ее уменьшение в сравнении с расчетной величиной ПР р. Если реальная прибыль равна ПР, то

ПР=ПР р -ПР.

Рис. 2. Типичная кривая вероятностей получения определенного уровня прибыли

3. Вероятность исключительно больших (теоретически бесконечных) потерь практически равна нулю, так как потери заведомо имеют верхний предел (исключая потери, которые не представляется возможным оценить количественно).

Конечно принятые допущения в какой-то степени спорны, ибо они действительно могут не соблюдаться для всех видов риска. Но, в общем, они верно отражают общие закономерности изменения предпринимательского риска и базируются на гипотезе, что прибыль как случайная величина подчинена нормальному или близкому к нормальному закону распределения.

Исходя из кривой вероятностей получения прибыли, построим кривую распределения вероятностей возможных потерь прибыли, которую, собственно, и следует называть кривой риска. Фактически это та же кривая, но построенная в другой системе координат (рис. 3).

Рис. 3. Типичная кривая распределения вероятностей возникновения определенного уровня потерь прибыли

Выделим на изображенной кривой распределения вероятностей потерь прибыли (дохода) ряд характерных точек.

П е р в а я т о ч к а (ПР=0 и В=В р) определяет вероятность нулевых потерь прибыли.

В соответствии с принятыми допущениями вероятность нулевых потерь максимальна, хотя, конечно, меньше единицы.

В т о р а я т о ч к а (ПР=ПР р и В=В д) характеризуется величиной возможных потерь, равной ожидаемой прибыли, т. е. полной потерей прибыли, вероятность которой равна.

Точки 1 и 2 являются граничными, определяющими положение зоны допустимого риска.

Т р е т ь я т о ч к а (ПР=ВР и В=В кр) соответствует величине потерь, равных расчетной выручке ВР. Вероятность таких потерь равна В кр.

Точки 2 и 3 определяют границы зоны критического риска.

Ч е т в е р т а я т о ч к а (ПР=ИС и В=В кт) характеризуется потерями, равными имущественному (ИС) состоянию предпринимателя, вероятность которых равна В кт.

Между точками 3 и 4 находится зона катастрофического риска.

Потери, превышающие имущественное состояние предпринимателя, не рассматриваются, так как их невозможно взыскать.

Вероятности определенных уровней потерь являются важными показателями, позволяющими высказывать суждение об ожидаемом риске и его приемлемости, поэтому построенную кривую можно назвать кривой риска.

Например, если вероятность катастрофической потери выражается показателем, свидетельствующим об ощутимой угрозе потери всего состояния (например, при его значении, равном 0,2), то здравомыслящий осторожный предприниматель заведомо откажется от такого дела и не пойдет на подобный риск.

Таким образом, если при оценке риска предпринимательской деятельности удается построить не всю кривую вероятностей риска, а только установить четыре характерные точки (наиболее вероятный уровень риска и вероятности допустимой, критической и катастрофической потери), то задачу такой оценки можно считать успешно решенной.

Значения этих показателей в принципе достаточно, чтобы в подавляющем большинстве случаев идти на обоснованный риск.

Отмечу, что предпринимателю, оценивающему риск, больше свойствен не точечный, а интервальный подход. Ему важно знать не только, что вероятность потерять 1000 руб. в намечаемой сделке составляет, скажем, 0,1 или 10%. Он будет также интересоваться, насколько вероятно потерять сумму, лежащую в определенных пределах (в интервале, например, от 1000 до 1500 руб.).

Наличие кривой вероятности потери позволяет ответить на такой вопрос путем нахождения среднего значения вероятности в заданном интервале потерь.

Вполне возможно и другое проявление интервального подхода в форме “полуинтервального”, весьма характерного именно для предпринимательского риска.

В процессе принятия предпринимателем решений о допустимости и целесообразности риска ему важно представлять не столько вероятность определенного уровня потерь, сколько вероятность того, что потери не превысят некоторого уровня. По логике именно это и есть основной показатель риска.

Вероятность того, что потери не превысят определенного уровня, есть показатель надежности, уверенности. Очевидно, что показатели риска и надежности предпринимательского дела тесно связаны между собой.

Предположим, предпринимателю удалось установить, что вероятность потерять 10000 руб. равна 0,1%, т. е. относительно невелика, и он готов к такому риску.

Принципиально важно здесь то, что предприниматель опасается потерять не именно, не ровно 10000 руб. Он готов идти на любую меньшую потерю и никак не готов согласиться на большую. Это естественная закономерная психология поведения предпринимателя в условиях риска.

Знание показателей риска - В р, В д, В кр, В кт - позволяет выработать суждение и принять решение об осуществлении предпринимательства. Но для такого решения недостаточно оценить значения показателей (вероятностей) допустимого, критического и катастрофического риска. Надо еще установить или принять предельные величины этих показателей, выше которых они не должны подниматься, чтобы не попасть в зону чрезмерного, неприемлемого риска.

Обозначим предельные значения вероятностей возникновения допустимого, критического и катастрофического риска соответственно К д, К кр, К кт. Величины этих показателей в принципе должна устанавливать и рекомендовать прикладная теория предпринимательского риска, но и сам предприниматель вправе назначить свои собственные предельные уровни риска, которые он не намерен превышать.

По мнению аналитиков, можно ориентироваться на следующие предельные значения показателей риска К д =0,1; К кр =О,01, К кт =0,001, т. е. соответственно 10, 1 и 0,1%. Это означает, что не следует идти на предпринимательскую сделку, если в 10 случаях из ста можно потерять всю прибыль, в одном случае из ста потерять выручку и хотя бы в одном случае из тысячи потерять имущество.

В итоге, имея значения трех показателей риска и критериев предельного риска, сформулируем самые общие условия приемлемости анализируемого вида предпринимательства:

А. Показатель допустимого риска не должен превышать предельного значения (В д

Основной задачей предпринимателя является не отказ от риска вообще, а выборы решений, связанных с управлением риском на основе объективных критериев. Одно из главных правил предпринимательской деятельности гласит: «Не избегать риска, а предвидеть его, стремясь снизить до возможно более низкого уровня».

Основной задачей оценки предпринимательских рисков является их систематизация и разработка комплексного подхода к определению степени риска, влияющего на деятельность предпринимателя.

В общем виде система методов оценки предпринимательских рисков делится на две группы:

1) качественные методы оценки предпринимательских рисков - с их помощью осуществляется выявление рисков, присущих реализации предполагаемого решения; определение количественной структуры рисков; выявление наиболее рискоопасных областей в разработанном алгоритме принимаемого решения;

2) количественные методы оценки предпринимательских рисков - их применение базируется на основе данных, полученных при качественной оценке, то есть оцениваются только те риски, которые присутствуют при осуществлении конкретной операции алгоритма принятия.

7.2. Методы анализа и оценки предпринимательских рисков

7.2.1. Получение и обработка информации

Информация - это совокупность новых сведений о финансовой среде предпринимательской деятельности. Требования, предъявляемые к качеству информации, должны быть следующими:

достоверность (корректность) информации - мера приближенности информации к первоисточнику или точность передачи информации;

объективность информации - мера отражения информацией реальности;

однозначность;

порядок информации - количество передаточных звеньев между первоисточником и конечным пользователем;

полнота информации - отражение исчерпывающего характера соответствия полученных сведений целям сбора;

релевантность - степень приближения информации к существу вопроса или степень соответствия информации поставленной задаче;

актуальность информации (значимость) - важность информации для оценки риска;

стоимость информации.

Таким образом, вероятность риска принятия некачественного (убыточного) решения зависит от качества и объема используемой информации - большая вероятность возникновения риска соответствует минимуму качественной информации.

Если при наличии нескольких вариантов принятия решения (при равной доходности) выбирается такое решение, при котором вероятность риска наименьшая, то при наличии нескольких вариантов с одинаковой прибылью выбирается такое решение, которое основано на более качественной информации.

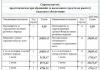

Для оценки качества информации предлагается использовать таблицу 7.1.

Таблица 7.1.

Оценка используемой информации

|

Характеристика |

Критерий оценки (качество) |

|||||||||

|

Достоверность (корректность) информации | ||||||||||

|

Объективность информации | ||||||||||

|

Однозначность | ||||||||||

|

Порядок информации | ||||||||||

|

Полнота информации | ||||||||||

|

Релевантность | ||||||||||

|

Актуальность информации (значимость) | ||||||||||

|

Количественная оценка качества информации как среднеарифметическое значение (+10) | ||||||||||

Данная таблица позволяет проанализировать любую информацию и наглядно убедиться в ее качестве. Номера 1-10 вверху таблицы обозначают качество информации: чем информация качественней, тем выше ей присваивается номер. Результатом анализа может служить итоговое значение качества информации, которое находится как среднеарифметическое значение.

Источниками и методами получения информации являются следующие:

документированная информация - наиболее ценный вид получения информации;

пресса и печатные издания - традиционно наиболее емкий и широко используемый метод получения информации;

данные операторов партнеров;

использование косвенных признаков (метод сопроцессов). Ни один процесс не протекает в вакууме, в отрыве от окружения. Это приводит к тому, что всегда его будут сопровождать некоторые самостоятельные процессы, проявления которых можно обнаружить;

агентурные методы - платное систематическое выполнение человеком заданий в Ваших интересах.

Анализ и оценка рисков является важным этапом технологии риск-менеджмента. Предвестница планирования мероприятий по снижению вероятности угроз, оценка может производиться как на основании данных финансовой отчетности, так и с опорой на управленческие сведения. Управление, как правило, использует прошлый опыт, анализ текущей ситуации внутри предприятия и во внешнем мире, а также прогнозные предположения. Методы оценки рисков по данным управленческой информации являются предметом рассмотрения в настоящей статье.

Оценка предпринимательских рисков

Предполагается, что предыдущие этапы управления рисками к моменту их анализа и оценки на предприятии уже выполнены. Это означает, что результаты выявления основных факторов и идентификации риска позволили произвести их первичный анализ, некоторую качественную и количественную оценку. В предпринимательской деятельности все потери сводятся к трем основным угрозам:

- неожиданного падения размеров прибыли;

- вынужденного изыскания средств для расходов на снижение потерь;

- дополнительных расходов на возмещение убытков и последствий возникшего ущерба.

Форма предпринимательских потерь принимается во внимание в трех вариантах выражения: абсолютном, относительном и промежуточном. Методология оценки потерь выделяет, в зависимости от рассматриваемых ресурсов, следующие их виды.

- Материальные.

- Трудовые.

- Стоимостные.

- Временные.

- Специальные.

- Интеллектуальные.

- Информационные.

Все указанные выше виды потерь достаточно очевидны. Стоимостные потери несут в себе прямую финансовую угрозу компании в форме падения доходов, незапланированных платежей (налогов, штрафов, пени и иных неустоек), непосредственного денежного ущерба, утраты ценных бумаг и т.п. На предприятии могут возникнуть и специальные потери, среди которых различают ущерб экологии и окружающей среде, потерю имиджа, престижа компании и его руководства, ущерб здоровью сотрудников. Классификация возможных предпринимательских потерь представлена на схеме далее.

Классификация форм и видов предпринимательских потерь

Представленная выше классификация охватывает практически все возможные виды рисков неблагоприятных событий, которые могут возникнуть в любой организации. Методология оценки риска предпринимательских потерь в научной литературе присутствует достаточно широко. Ее прикладное развитие в интерпретации профессора Токаренко Г.С., на мой взгляд, представляет наибольший практический интерес. Некоторые методологические посылы заимствованы из курса лекций названного автора.

Моделирование оценки предполагаемых последствий предпринимательского риска основано преимущественно на математических методах. При этом модели оценки, основанные на управленческой отчетности, могут быть выражены через функцию исследуемых параметров и показателей деятельности. Классификация и рисковая оценка таких параметров, как доход, прибыль, убытки, ущерб и т.п., служат предметом особых забот менеджмента на предприятии. Формула функции для оценки динамики исследуемого параметра учитывает вероятность рискового события и уровень его последствий.

Математическая модель оценки предпринимательского риска

Методы оценки риска основываются на анализе типовой финансовой отчетности: баланса, отчета о прибылях и убытках и т.п. Кроме того, используются статистические данные управленческого учета, которые крайне полезно собирать на предприятии. Пригодится также и анализ внешних рынков: фондового, валютного, сырьевого, трудового и т.д. С использованием информационной базы руководителям для определения размера риска потребуется выполнить некоторые расчеты из сферы математической статистики и теории вероятности.

Вероятностные способы оценки

Следует учитывать, что сами действия по формированию вероятностной модели оценки риска и его анализа достаточно трудоемки. Связано это с тем, что факторы риска субъективны и постоянно претерпевают изменения. Кроме того, результаты работ по оценке весьма трудно формализовать. Поэтому, разрабатывая модели оценки, необходимо тщательно анализировать исходную информацию, экспертные позиции на предмет системности и целевого характера выявленных причин и факторов риска.

Основные методологические моменты

Сама природа предпринимательского риска предполагает некоторую вероятность возникновения неблагоприятного события. Это означает, что рассматривая его как вероятностную категорию, мы в полной мере можем применить математический инструментарий, использующий так называемые стохастические модели. Для наилучшего представления об уровне риска используется функция плотности распределения, связанная со стандартным нормальным законом распределения.

Настоящий закон может быть охарактеризован тем обстоятельством, что статистические данные по изучаемому параметру (убыткам, потерям, доходам) группируются вокруг определенного центра с примерно одинаковым разбросом влево и вправо. И если данный разброс представить визуально, то возникает образ колоколоподобной кривой, который в теории вероятности именуется графиком плотности вероятности.

График плотности вероятности

Функции нормального распределения f(t) свойственны следующие основные черты, используемые для оценки рисков.

- Это четная функция (следует из формулы 1), что означает неизменность ее значения при смене знака ее переменной.

- Тождественность моды, медианы и среднего значения параметра.

- Плотность вероятности стремится к нулю при условии, что текущая переменная стремится к бесконечности независимо от знака значения переменной.

- Плотность вероятности максимальна при текущей переменной, равной 0.

- Площадь под кривой равна 1,0 (следует из формулы 2).

У представленного закона имеется хороший потенциал применения для оценки риска после идентификации. Представим себе, что параметром, исследуемым с позиции рисков, является доход компании. Свойства нормального закона распределения могут быть использованы с применением «правил сигм». Различают правила одной сигмы, двух сигм и трех сигм.

Вероятностные модели 3σ

Выше размещен график плотности вероятности, использующий статистические сведения, накопленные за длительный период по доходам компании, к которому применены правила «сигм». К примеру, математическое ожидание соответствует значению 20 млн. рублей. Среднеквадратическое отклонение σ имеет значение 2 млн. рублей. Следовательно, отложив влево и вправо от центральной оси по 1 σ, мы с вероятностью 0,68 можем утверждать, что прогноз дохода окажется в пределах от 18 до 22 млн. рублей. Применив правило двух сигм, мы с вероятностью 0,95 получим диапазон от 16 до 24 млн. рублей, и т.д.

Методы анализа рисков, основанные на вероятностной модели, применимы на любом предприятии. Предположим, мы от периода к периоду имеем определенное значение дохода и хотим на следующий год получить значение риска падения дохода ниже требуемого. Тогда мы должны допустить, что:

- Статистика рассматриваемого параметра подчиняется нормальному закону распределения.

- Нам удалось рассчитать среднее значение параметра.

- Рассчитан разброс в виде среднеквадратического отклонения от среднего значения.

Пример оценки риска по вероятностному методу

Риск рассматривается с позиции вероятности возникновения результата меньше требуемого размера заданного параметра. Само значение риска исчисляется как интеграл от -∞ до уровня требуемого значения (в нашем случае – дохода) плотности распределения по нормальному закону распределения. Если названные выше допущения соблюдены, тогда риск определяется как площадь, показанная на размещенной ниже диаграмме плотности нормального распределения.

Модель визуального определения риска на кривой плотности нормального распределения

Разберем практический пример реализации вполне конкретного инвестиционного проекта. В результате выявления основных факторов риска и его идентификации установлены основные угрозы успеху проекта. Экспертный анализ рисков позволил установить, что опасность представляет несвоевременное погашение кредита банка, который компания намерена получить под инвестиции. Среднее время реализации проекта – 3 года. Время реализации имеет вероятный разброс в полгода, поэтому с некоторым запасом ссудные средства привлекаются на срок – 4 года. Следует вопрос: есть ли риск того, что компания вовремя не вернет кредит? Как избежать дополнительных штрафных санкций от банка и не допустить нарушения кредитной истории?

Модель расчета риска для примера инвестиционного проекта

Поскольку мы предполагаем соблюдение типовых допущений вероятностного метода оценки, заданных трех условий достаточно, чтобы произвести надлежащие расчеты. Запускаем Excel и задаем ряд временных значений из проекта в 60 месяцев. Поскольку плотность распределения подчиняется нормальному закону распределения, нам нужно рассчитать значение риска по формуле 6. В Мастере функций выбора формул в категории «Статистические» выбираем «НОРМ.РАСП», вводим значения ряда Х, среднее – 36, стандартное отклонение – 6, интегральная – «ЛОЖЬ». По полученным значениям функции строим диаграмму, образ которой представлен ниже.

Выписка из расчета функции нормального распределения и соответствующей кривой

Далее в отдельном поле задаем через функцию формулу «=(1-НОРМ.РАСП (42;36;6;ИСТИНА))*100%» и рассчитываем значение риска, которое получается на уровне 16%. Результаты определения риска по данному методу означают, что с вероятностью 16% при заданных условиях кредит не будет погашен в срок. Изменяя условия длительности кредита, увеличив его на 3 месяца, мы добиваемся того, что значение риска снижается до 6,6%. Зона риска отмечена на диаграмме в форме площади, обозначенной красными стрелками.

Таким образом, методология вероятностной оценки позволяет руководству компании просчитывать варианты решений, гипотетически выдвигаемых после выявления и идентификации рисков. Выбирается наиболее приемлемый вариант. Однако не следует забывать, что у каждого варианта есть своя цена, и в нашем примере увеличение длительности кредитования повлечет дополнительные издержки на обслуживание ссуды банка.

Применение метода VaR в оценке риска

Работу, продемонстрированную на примере выше, полезно проводить на этапе планирования, когда проект еще не начат, и потребность выявления срока кредитования высока. Методы анализа рисков помимо рассмотренного варианта оценки включают еще один интересный метод, именуемый VaR. Под VaR следует понимать такое значение параметра (убытка, потерь, ущерба), которое может появиться с вероятностью 1-α, где α – доверительная вероятность, которую мы назначаем сами.

Иными словами, оценка VaR предполагает, что с доверительной вероятностью α можно с уверенностью рассматривать возможные потери, которые не превысят заданную величину. Исходная формула VaR отражена на графической модели кривой плотности нормального распределения под №7а, размещенной несколько ниже. Мы задаем доверительную вероятность как образ личного восприятия степени надежности ответа на наш вопрос. Например, доверительная вероятность 0,95 означает, что в 95% случаев наши ожидания оправдаются, а в 5% наступят неблагоприятные для нас события. Варианты краткого определения понятия VaR в рискологии:

- рисковая стоимость;

- стоимость риска;

- стоимость против риска.

Модель расположения VaR на кривой плотности нормального распределения

Вернемся к нашему примеру. Чтобы уменьшить риск, нам следует длительность кредита сдвинуть вправо по кривой, и, как мы уже отмечали, рисковая стоимость при этом начнет расти. Дополнительная плата возникнет за счет издержек на проценты. Если же экономика проекта не позволяет увеличивать стоимость привлекаемых ресурсов, то длительность кредитования можно наоборот уменьшить (сдвинуть продолжительность ссуды влево). Ниже на образе кривой нормального распределения для примера показано применение формулы 7 по описанным сдвигам срока. Красными стрелками отображена площадь, соответствующая остающемуся риску потерь после реализации вариантов решений.

Изменение значения риска в процессе манипуляций с показателем VaR

До сих пор мы считали VaR идеализированным способом рискового маневрирования. Делался ряд допущений, что известны среднее время х, среднеквадратическое отклонение и форма распределения. В реальности часто все обстоит иначе. В большинстве случаев менеджмент обладает только статистической информацией, а все остальное приходится с трудностями считать самим. Поэтому метод VaR включает виды вариантов реализации, классификация которых учитывает информационную специфику и способ вычислений. Различают следующие варианты расчета VaR:

- вероятностные (аналитические) способы;

- статистические способы;

- имитационные техники (в условиях, когда никакой статистики нет).

Статистические способы оценки риска

В случае, когда мы не знаем нормального закона распределения оцениваемого параметра, а в наличии имеется только набор статистических данных, мы все же можем рассчитать риск. Для начала предстоит узнать средний результат, то есть найти точку, вокруг которой происходит рассеивание значений. Для этого используется формула за №9 из представленной ниже группы.

Состав формул статистических методов оценки риска

Далее нам предстоит выяснить, как далеко или как близко от полученного среднего значения группируются все остальные «точки» наблюдения. Дело в том, что риск напрямую связан с величиной разброса. Для меры риска достаточно хорошо подходит параметр – среднеквадратическое отклонение, которое рассчитывается по формуле за №13. Если рисковое решение, которое намерено принять руководство компании, достаточно важное, то предпочтительнее в дополнение к указанной формуле применить расчет дисперсии (11).

Четвертый показатель статистических методов – вариация отклонения результата (15) полезен при сравнении решений по двум альтернативным вариантам, по которым сложно определиться, что важнее: минимизация риска или анализируемый параметр (доход, ущерб, потери). Поясним это на примере визуальной модели сравнения вариантов решения, представленной далее.

Модель для принятия рискового решения по соотношению риска и доходности

В данном случае вновь рассматривается рисковое решение, связанное с доходом компании. Для начала рассмотрим самый сложный вариант: точки S и F. В практике часто случается так: решение S дает и больший доход, и больший риск по сравнению с вариантом F. В этом случае весьма полезен показатель вариации отклонения результата (15). На основе этого показателя выбирается то решение, у которого значение риска на одну единицу дохода меньше. Среди вариантов С, В и А выбирается А, имеющее меньший риск при едином значении дохода. Из двух решений D и E предпочтение отдается варианту Е, несущему больший доход при одинаковом риске.

До сих пор мы рассматривали статистические с учетом экстраполяции значений, наблюдаемых в прошлом в будущее. Предполагалось, что основные тенденции будут сохранены. На самом деле, часто тенденции имеют свойство «ломаться». Если же отказаться от экстраполяции, то нужно применять сценарный метод, который учитывает вероятность того или иного варианта развития событий по исследуемому параметру. Следовательно, формулы должны получить механизм коррекции расчетов на вероятность предполагаемых сценариев. Измененные формулы представлены выше под номерами 10, 12 и 14.

Применение элементов теории игр

В практике проектной деятельности встречаются еще более сложные ситуации, когда отсутствует хотя бы минимальная статистика и применить статистическую и вероятностную методику не представляется возможным. Предположим, рассматриваются три новых направления деятельности А1, А2, А3 и четыре проектных решения П1, П2, П3, П4. Практически всегда возникает стартовый вопрос: по какому критерию будем выбирать решение? В подобном случае приходится производить экспертный анализ рисков, используя элементы игры с выбранными правилами или критериями из нескольких вариаций.

Модель принятия решения в условиях неопределенности на основе проектного примера

Исходная информация для поиска оптимального решения формируется в матричной форме. Первая матрица дохода строится по аналогии с так называемой матрицей «игры с природой», подобно тому, как люди угадывают состояние погоды. Элемент матрицы формируется как ожидаемый выигрыш субъекта при реализации им варианта А (дохода) и состояния среды П (проекта). или матрица упущенных возможностей – это второй информационный блок системы поиска решения, производный от первого. Данный метод, хотя и не отличается точностью, тем не менее, позволяет упорядочить имеющиеся сведения и оценить соотношение «выигрыш-потери» в различных сочетаниях. Для принятия рискового решения используются следующие критерии.

- Принцип Максимакса. По нему производится выбор варианта из предположения, что события будут развиваться по самому благоприятному сценарию: лучший доход среди направлений, лучший доход среди проектов.

- Принцип Вальда. Выбирается наилучший из наихудших вариантов реализации.

- Принцип Сэвиджа. Выбирается наименьшее значение из максимальных проектных рисков. Риски рассчитываются следующим образом: берется максимальное значение дохода по столбцам (проектам) и принимается за нулевое значение риска. Все остальные значения риска в столбце высчитываются путем вычитания из максимального дохода доходного значения по позиции.

- Критерий Гурвица. Американский экономист российского происхождения ввел коэффициент, который учитывает субъективное отношение аналитика к риску. Эта процедура позволяет сузить область принимаемых решений.

Показатели риска и методы его оценки дают ключевую возможность принять важные решения и спланировать мероприятия по его минимизации. Особенное значение это имеет в проектно-инвестиционной деятельности. Поэтому настоящая статья представляет интерес в первую очередь для проект-менеджеров. Ее тема достаточно сложна, хотя в ней практически отсутствует высшая математика, но вопросы теории вероятности и математической статистики не всеми воспринимаются легко. Тем не менее, в зону практических методов оценки рисков нужно обязательно идти, возможно, преодолевая внутренний дискомфорт. Однозначно, освоив их сначала на элементарном уровне, РМ станет получать совершенно иной, качественно лучший результат проектов на выходе.

Предпринимательский риск -это риск, возникающий при любых видах предпринимательской деятельности, связанных с производством продукции, товаров и услуг, их реализацией; товарно-денежными и финансовыми операциями; коммерцией, а также осуществлением научно-технических проектов.

Сложность классификации предпринимательских рисков заключается в их многообразии. С риском предпринимательские фирмы сталкиваются всегда при решении как текущих, так и долгосрочных задач. Существуют определенные виды рисков, действию которых подвержены все без исключения предпринимательские организации, но наряду с общими есть, специфические виды риска, характерные для определенных видов деятельности: так, банковские риски отличаются от рисков в страховой деятельности, а последние в свою очередь от рисков в производственном предпринимательстве.

В экономической литературе, посвященной проблемам предпринимательства, нет стройной системы классификации предпринимательских рисков. Существует множество подходов к классификации риска. Определенный интерес представляет классификация предпринимательского риска И. Шумпетером, который выделяет два вида риска:

Риск, связанный с возможным техническим провалом производства, сюда же относится также опасность потери благ, порожденная стихийными бедствиями;

Риск, сопряженный с отсутствием коммерческого успеха.

С риском предприниматель сталкивается на разных, этапах своей деятельности, и, естественно, причин возникновения конкретной рисковой ситуации может быть очень много. Обычно под причиной возникновения подразумевается какое-то условие, вызывающее неопределенность исхода ситуации. Для риска такими источниками являются: непосредственно хозяйственная деятельность, деятельность самого предпринимателя, недостаток информации о состоянии внешней среды, оказывающей влияние на результат предпринимательской деятельности. Исходя из этого следует различать предпринимательские риски:

Риск, связанный с хозяйственной деятельностью;

Риск, связанный с личностью предпринимателя;

Риск, связанный с недостатком информации о состоянии внешней среды.

В странах с развитой экономикой накоплен богатый опыт рискового предпринимательства, сопровождаемый наглядными примерами процветания и краха, подъема и банкротства в зависимости от умелого и неумелого поведения, а также и везения в обстановке конкуренции. В среде рынка процессы производства, распределения, обмена и потребления продукции предполагают не избегание риска в принципе, а готовности его предвидения его и снижения до минимально возможного уровня.

Предпринимательский риск - это опасность потенциальной потери ресурсов или отклонение от нормативного варианта, ориентированного на рациональное использование ресурсов.

Любое предприятие несет риски, связанные с его производственной, коммерческой и другой деятельностью, любой предприниматель отвечает за последствия принимаемых управленческих решений. Фактор риска заставляет предпринимателя экономить финансовые и материальные ресурсы, обращать особое внимание на расчеты эффективности новых проектов, коммерческих сделок и т. д. Фактор риска в предпринимательской деятельности особенно увеличивается в периоды нестабильного состояния экономики, сопровождаемого инфляционными процессами, сверхдорогими кредитами и т.п.

Понятие и виды риска

Риск в предпринимательстве - это вероятность того, что предприятие понесет убытки или потери, если намеченное мероприятие (управленческое решение) не осуществится, а также, если были допущены просчеты или ошибки при принятии управленческих решений. Предпринимательский риск можно подразделить на производственный, финансовый и инвестиционный.

Производственный риск связан непосредственно с хозяйственной деятельностью предприятия. Под производственным риском обычно понимают вероятность (возможность) невыполнения предприятием своих обязательств по контракту или договору с заказчиком, риски в реализации товаров и услуг, ошибки в ценовой политике, риск банкротства.

В производственной деятельности промышленного предприятия можно выделить следующие риски:

риск полной остановки предприятия из-за невозможности заключения договоров на поставку необходимых при данной технологии материалов, комплектующих деталей и других исходных продуктов;

риск недополучения исходных материалов из-за срыва заключенных договоров о поставке, а также риск невозврата денежных средств, перечисленных поставщику в виде предоплат;

риск незаключения договоров на реализацию произведенной продукции, работ или услуг, т. е. риск полной или частичной нереализации;

риск неполучения или несвоевременного получения денежных средств за отгруженную на реализацию продукцию;

риск отказа покупателя от полученной и оплаченной продукции или риск возврата;

риск срыва заключенных соглашений о предоставлении займов, инвестиций или кредитов;

ценовой риск, связанный с определением цены на реализуемую предприятием продукцию и услуги, а также риск в определении цены на необходимые средства производства, используемое сырье, материалы, топливо, энергию, рабочую силу и капитал (в виде процентных ставок по кредитам). По некоторым расчетам, ошибка в размере цены на реализуемую продукцию на 1% приводит к потерям, составляющим не менее 1% выручки от реализации. Если спрос на данный товар эластичен, то потери могут составить 2-3%. При рентабельности продукции, составляющей 10-12%, ошибка в цене на 1% может означать потери в прибыли на 5-10%. Ценовой риск существенно возрастает в условиях инфляции;

риск банкротства как деловых партнеров (контрагентов, реализаторов, поставщиков и т.п.), так и самого предприятия.

Финансовый риск - это вероятность наступления ущерба в результате проведения каких-либо операций в финансово-кредитной и биржевой сферах, совершения операций с ценными бумагами, т.е. риск, который следует из природы финансовых операций. К финансовым рискам относятся кредитный риск, процентный риск, валютный риск, риск упущенной финансовой выгоды.

Кредитный риск связан с неуплатой заемщиком основного долга и процентов, начисленных за кредит. Процентный риск - опасность потерь коммерческими банками, кредитными учреждениями, инвестиционными фондами в результате повышения процентных ставок, выплачиваемых ими по привлеченным средствам, над ставками по предоставленным кредитам. Валютные риски отражают опасность валютных потерь, связанных с изменением курса одной иностранной валюты по отношению к другой, в том числе национальной валюты при проведении внешнеэкономических, кредитных и других валютных операций. Риск, упущенной финансовой выгоды определяется вероятностью финансового ущерба, который может возникнуть в результате неосуществления какого-либо мероприятия или остановки хозяйственной деятельности. В инвестиционной деятельности предприятия можно выделить риск инвестирования в ценные бумаги, или «портфельный риск», который характеризует степень риска снижения доходности конкретных ценных бумаг и сформированного портфеля ценных бумаг, а также риск новаторства. Новые проекты содержат три вида рисков:

риск, связанный с техническими нововведениями;

риск, связанный с экономической или организационной стороной производства;

риск, определяемый «молодостью предприятия». Риски могут быть классифицированы и по иным признакам. Так, например, выделяют риски чистые и спекулятивные, динамические и статические, абсолютные и относительные. Чистые.риски означают возможность получения убытков или нулевого результата. Обычно к ним относят производственные и инвестиционные риски. Спекулятивные риски выражаются в вероятности получения как положительного, так и отрицательного результата. Финансовые риски, например, считаются спекулятивными рисками-

Динамический риск - это риск непредвиденных изменений вследствие принятия управленческих решений или изменений, произошедших в экономической, политической и других сферах общественной жизни. Такие изменения могут привести как к потерям, так и к дополнительным доходам. Статический риск - это риск потерь вследствие нанесения ущерба собственности, а также потерь дохода из-за недееспособности организации. Этот риск может привести только к потерям.

Абсолютный риск оценивается в денежных единицах (рублях долларах и т.д.); относительный риск - в долях единицы или в процентах. Например, риск в предпринимательстве можно измерить абсолютной величиной - суммой убытков и потерь и относительной величиной - степенью риска, т.е. мерой вероятности неосуществления намеченного мероприятия или недостижения намеченного уровня прибыли, дохода, цены. Оба показателя необходимы и несут соответствующую информацию - абсолютного и относительного риска.

Классификация видов предпринимательского риска

Классифицировать хозяйственные риски возможно на основе множества признаков. Подобные попытки уже предпринимались представителями фундаментальной науки. Дж. Кейнс в своей классификации рассматривал риск через призму отношений «заемщик-кредитор».

Кейнс полагал, что целесообразно выделить три основных вида риска:

риск предпринимателя;

риск кредитора;

денежный риск.

Риск предпринимателя возникает ввиду сомнения относительно того, удастся ли действительно приобрести ту перспективную выгоду, которую он прогнозирует. Этот вид риска возникает тогда, когда предприниматель пускает в ход только свои деньги.

Риск кредитора связан с сомнением относительно обоснованности оказанного доверия, т.е. с опасностью намеренного банкротства или других попыток должника уклониться от выполнения обязательств; а также с возможной опасностью невольного банкротства из-за того, что ожидания заемщика на получение дохода не оправдались. Этот вид риска возникает там, где практикуются кредитные операции, под которыми Дж. Кейнс понимал предоставление ссуд.

Денежный риск связан с уменьшением ценности денежной единицы. Исходя из этого Дж. Кейнс полагал, что денежный заем, в известной мере, менее надежен, нежели материальные активы.

Следует отметить, что факторами неопределенности и риска в условиях современной экономики являются все стадии воспроизводства - от закупки сырья до поставки готовой продукции потребителям. При этом, следует выделить взаимосвязь между риском и прибылью. Один из примеров проявления прямой зависимости между риском и объемом потенциальной прибыли, скоростью роста капитала - краткосрочные облигации: риск у этого вида ценных бумаг наименьший, и рост капитала самый медленный, напротив, у обычной акции с минимальной степенью безопасностью, наблюдается самый быстрый рост капитала.

Классификация областей предпринимательского риска

В экономической литературе нашли свое отражение несколько областей риска, в которые может попасть предприятие в процессе хозяйственной деятельности. За основу установления области риска целесообразно принять долю активов фирмы, которую она теряет в результате своей деятельности. В зависимости от состояния предприятие может, находится в одной из нижеуказанных зон, одновременно впадая в банкротство разной степени. Эта глубина падения влияет на способы выхода из банкротного состояния в рамках института несостоятельности.

Выделяют следующие области, связанные с риском:

безрисковая область;

область допустимого риска;

область кризиса;

область катастрофы.

1. Безрисковая область - характеризуется отсутствием потерь, совершаемые операции гарантируют минимум нормативной прибыли, потенциальная прибыль фирмы не ограничена, а ее получение происходит, как правило, за счет собственного капитала, когда заемный капитал равен нулю.

2. Область допустимого риска характеризуется уровнем потерь, которые не превышают ожидаемую прибыль, а предпринимательская деятельность сохраняет свою финансовую и рыночную целесообразность.

3. Область кризиса, характеризуется возможностью потерь. Область кризиса характеризуется опасностью потерь, которые заведомо превышают ожидаемую прибыль и в максимуме могут привести к безвозвратной потере всех средств, вложенных предпринимателем в дело.

Реально такой вид риска проявляется в трудностях с необходимым денежным потоком, которые могут возрасти, если кредиторы придут к выводу об опасности возобновления контракта даже при повышенном проценте (так как с уменьшением стоимости собственного капитала фирмы риск возврата средств возрастает) и фирме придется выплатить не только проценты, но и сумму основного долга.

Находясь в этой области предпринимательского риска, фирма, испытывая кризис ликвидности, войдет в состояние «абсолютной» неплатежеспособности, что может рассматриваться как банкротство, а последнее является основанием для инициирования процедуры ликвидации. Такая степень впадения в банкротное состояние называется банкротство бизнеса - как результат неэффективного управления предприятием, маркетинговой политики или нерационального использования трудовых, природных и денежных ресурсов.

Для создания условий стабильного воспроизводства рынок требует определенных затрат реальных ресурсов, которые называются трансакционными издержками (от англ. transaction - сделка).

Трансакционные издержки - это ценность ресурсов, используемых в ходе решения проблемы координации и распределительных конфликтов в рамках институциональной среды и институциональных отношений.

Эти издержки состоят из:

затрат по поиску информации о ценах и необходимых ресурсах;

расходы на заключение контрактов;

контроль за их выполнением и правовой поддержкой.

В случае неуплаты некоторыми предприятиями трансакционных издержек возникает возможность банкротства. Другими словами, банкротства предприятий - это цена, которую платит население и государство за присутствие трансакционных издержек.

Данный вывод основан на анализе работ Рональда Коуза, раскрывшего фундаментальную роль, которую трансакционные издержки выполняют и должны выполнять в процессе формирования институтов - элементов системы макроэкономики. Наиболее важной формой приспособления к проблеме присутствия трансакционных издержек является возникновение фирмы.» Если бы трансакционных издержек не было, то не возникло бы необходимости в фирме, предприятии, корпорации.

В плановой экономике место трансакционных издержек занимали планово-координационные, которые ни Рональдом Коузом, ни другими исследователями не рассматривались, хотя они имеются и в рыночной экономике в виде правительственных издержек по компенсации экстерналий. Низкая эффективность государственных предприятий, скорее их постоянное предбанкротное состояние в период плановой экономики было обусловлено необходимостью постоянного административного согласования всех этапов их производственной деятельности (т.е. высокими планово-координационными издержками), тогда как механизм рынка предполагает гораздо меньшие трансакционные издержки, однако, и более глубокое падение.

4. Область катастрофы представляет область потерь, которые по своим масштабам превосходят кризисный уровень и могут достигать размера, равного реальной стоимости предприятия. В данном случае снижение прибыльности фирмы предполагает снижение её цены. Цена фирмы как деловой единицы определяется как произведение количества простых акций (N) на их рыночную цену (Р). Рыночная стоимость фирмы = NP. В этой области риска цена фирмы может упасть ниже суммы обязательств перед кредиторами, что эквивалентно минимизации акционерного капитала. Это и есть банкротство акционеров или банкротство собственника. Такой вариант возможен в результате недостатка у собственника ресурсов на расширенное или даже простое воспроизводство, притом, что на рынке есть потребность в данном виде продукции. Правда, здесь возможны некоторые нюансы. В связи с падением цены фирмы последняя может упасть ниже ликвидационной стоимости активов. Тогда ликвидация фирмы становится выгоднее ее эксплуатации, и если ликвидационная стоимость фирмы ниже цены обязательств, то акционеры лишаются всего своего капитала. Такое явление называют банкротством производства. Также к категории риска катастрофы следует относить риск, связанный с прямой опасностью для жизни людей или возникновением техногенных катастроф, что особенно вероятно при эксплуатации устаревших средств производства.

Экономические риски

Экономический риск – это возможность случайного возникновения нежелательных убытков или не до получения доходов по сравнению с прогнозируемым вариантом, измеряемая в денежном выражении.

Однако понятие экономических рисков не охватывает только те риски которые приводят к прямому денежному ущербу. Они включают также риски, приводящие к ущербу неэкономической природы, которые можно (прямо или косвенно) оценить в денежной форме. Т.е., при определенных обстоятельствах риски неэкономической природы также могут быть включены в понятие экономических рисков.

Денежное измерение убытка позволяет количественно оценить его в естественной для бизнеса форме, а также управлять при помощи различных экономических инструментов и методов, позволяющих работать с денежными суммами.

Риск утраты здоровья вследствие болезни или несчастного случая носит физиологическую (неэкономическую) природу. Он может рассматриваться как экономический риск только тогда, когда физиологический ущерб м.б. выражен в денежной форме (затраты на лечение, недополученный вследствие утраты нетрудоспособности доход, страховые выплаты и т.д.).

Риск неэкономической природы - потеря репутации предприятием (из-за невозврата кредита, обмана контрагентов и т.д.) должна быть отнесена к экономическому риску в той мере, в какой она приводит к нарушению условий функционирования предприятия и отрицательно влияет на развитие его.

Потери от экономического риска разделяют на :

1. Материальные;

2. Трудовые;

3. Финансовые;

4. Потери времени;

5. Специальные, связанные с нанесением ущерба здоровью. Жизни людей, окружающей среде.

С экономическим риском может сталкиваться любой субъект:

а) отдельный человек (потеря дохода по месту работы, расходы на ремонт квартиры в связи с протечкой, автомобиля – с аварией, потеря имущества в связи с пожаром и т.д.);

б) группа людей (ущерб от стихийных бедствий – наводнение, землетрясение, град, террористический акт и т.д.);

в) производственно-хозяйственная единица (предприятие, фирма, банк и т.д.):

- производственному предприятию м.б. нанесен ущерб, обусловленный поломкой оборудования, отсутствием электроэнергии, неисправностями отопления, пожаром, ошибкой работника предприятия, в результате которой выпущен брак и т.д.;

- банку грозят кражи, порча оборудования или баз данных, ошибка кассира при выдаче денег, неправильное оформление документации, несвоевременные возвраты кредитов и т.д.;

- страховые компании могут столкнуться с фактом недостаточности средств для выполнения своих обязательств по выплатам и т.д.;

г) государство в лице правительства сталкивается с рисками выполнения госбюджета.

В данном курсе «Управления рисками» мы остановимся в основном на финансовых рисках.

Деятельности производственного предприятия, как и деятельности бизнеса вообще, присущ риск. Более того, усложнение хозяйственной практики делает управление риском более актуальным в связи с повышением степени риска.

Усиление риска – это, по сути дела, обратная сторона свободы предпринимательства, своеобразная плата за неё.

Чтобы выжить в условиях рыночных отношений, нужно решаться на внедрение технических новшеств, передовых технологий, на смелые нетривиальные (нестандартные) решения, а это усиливает риск.

Одно из главных правил поведения предпринимателя гласит: «не избегать риска, а предвидеть его, стремясь снизить до возможно более низкого уровня». Т.е. экономическим риском, как и риском вообще необходимо управлять.

Чтобы принять обоснованные решения по снижению риска необходимо оценить количественно и качественно степень вероятности наступления неблагоприятного события. Это и будет ситуация риска.

Рискованная ситуация связана со статистическими процессами и ей сопутствуют три сосуществующих условия:

1. Наличие неопределенности, означающее что вероятность наступления того или иного события неустановленна;

2. Необходимость выбора альтернативы (отказ от выбора также разновидность альтернативы);

3. Возможность оценки вероятности осуществления выбираемых альтернатив (единой методики нет, нет норм и правил количественных оценок риска).

Ситуацию экономического риска можно охарактеризовать как разновидность неопределенной, когда наступление событий вероятно и может быть определено

Модификации (разновидности) оценки риска (базируются на объективном или субъективном понимании риска):

1. Субъект, делающий выбор из нескольких альтернатив, имеет в своем распоряжении объективную вероятность получения предполагаемого результата, основывающегося на проведении экономического анализа или статистическом исследовании;

2. Вероятность наступления ожидаемого результата м.б. получена только на основе субъективной оценка (интуиции);

3. Выбор из нескольких альтернатив осуществляемый на основе как объективной, так и субъективной оценок.

Стремясь «снять» рискованную ситуацию, субъект делает выбор и стремиться реализовать его.

Основные функцци риска:

1) Стимулирующая функция – имеет два аспекта:

- конструктивный аспект – проявляется в том, что риск при решении экономических задач выполняет роль катализатора, особенно при принятии инновационных инвестиционных решения;

- деструктивный аспект –выражается в том, что принятие и реализация решений с необоснованным риском ведет к авантюризму.

2) Защитная функция – также имеет два аспекта:

- историко-генетический – состоящий в том, что люди всегда стихийно ищут формы и средства защиты от возможных нежелательных последствий. Это проявляется в создании страховых резервных фондов. страховании предпринимательских рисков;

- социально-правовой аспект заключается в необходимости внедрения в хозяйственное, трудовое и уголовное законодательство категории правомерности риска.

Основные черты экономического риска:

1) противоречивость , проявляющаяся в двух аспектах:

а) с одной стороны риск ориентирован на получение общественно значимых результатов в условиях неопределенности и ситуации неизбежного выбора. Тем самым он позволяет преодолевать консерватизм, догматизм, косность, психологические барьеры, препятствующие внедрению нового и прогрессивного, негативные стереотипы и т.д.;

б) с другой стороны риск ведет к авантюризму, волюнтаризму, субъективизму, торможению социального процесса или иным социально-экономическим и моральным издержкам.

2) альтернативность , проявляющуюся в необходимости выбора из двух или нескольких возможных вариантов действий, решений;

3) неопределенность, т.е. отсутствие однозначности.

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Размещено на http://www.allbest.ru/

Оценка рисков в предпринимательской деятельности

Риск в предпринимательстве - это вероятность того, что предприятие понесет убытки или потери, если намеченное мероприятие (управленческое решение) не осуществится, а также, если были допущены просчеты или ошибки при принятии управленческих решений.

Оценка величины предпринимательского риска и его допустимости требует прежде всего знания основных видов потерь. Потери от риска в предпринимательской деятельности подразделяют на материальные, трудовые, финансовые, потери времени, специальные виды потерь.

Материальные потери - это не предусмотренные проектом затраты или прямые потери материальных объектов в натуральном выражении (здания, сооружения, передаточные устройства, продукция, полуфабрикаты, материалы, сырье, комплектующие изделия).

Трудовые потери - потери рабочего времени, вызванные случайными или непредвиденными обстоятельствами, например использованием некалиброванного прутка и обработкой его на универсальном токарном станке вместо автомата; применение опытно-статистических норм времени вместо технически обоснованных (единица измерения - чел.-час. или чел.-дни рабочего времени).

Финансовые потери возникают в результате прямого денежного ущерба (не предусмотренные предпринимательским проектом платежи, штрафы, выплаты за просроченные кредиты, дополнительные налоги, утрата денежных средств или ценных бумаг). Они могут быть также в результате неполучения или недополучения денег из предусмотренных проектом источников, невозвращения долгов и др.

Потери времени возникают в том случае, если процесс предпринимательской деятельности идет медленнее предусмотренного проектом (измеряется часами, сутками, декадами, месяцами и т.д.)

К числу специальных видов потерь можно отнести: потери, связанные с нанесением ущерба здоровью и жизни людей, окружающей среде, престижу предпринимателя и с другими неблагоприятными социальными и морально-психологическими факторами.

Особая группа специальных видов потерь - потери от воздействия непредвиденных факторов политического характера. Они вносят неразбериху в сложившиеся экономические условия жизни людей, нарушают ритм производственно-хозяйственной деятельности, порождают повышенные затраты живого и овеществленного труда, снижают прибыль. К типичным источникам политического фактора риска можно отнести: снижение деловой активности людей, снижение уровня трудовой и исполнительской дисциплины, неисполнение принятых законодательных актов, нарушение платежей и взаиморасчетов, неустойчивость налоговых ставок, принудительные отчисления и платежи, не имеющие здравого экономического смысла.

Строгая в экономическом и математическом смысле оценка ожидаемого риска в планируемой бизнес-операции требует высокой квалификации и наличия опыта деятельности в данном виде бизнеса. При значительном опыте ведения сделок бизнесмен чувствует степень риска интуитивно. Расчет предпринимательского риска может быть осуществлен только специалистом в области теории вероятностей и статистики, обладающим к тому же серьезными экономическими познаниями. Вместе с тем оценка возможных потерь, пусть грубая, приближенная, средняя, доступна даже начинающему предпринимателю, и такую оценку следует проводить до принятия решения об осуществлении бизнес- операции.

Прежде всего надо иметь хотя бы самое общее представление о видах и причинах случайных потерь, которые могут с осязаемой вероятностью возникнуть в данной операции. Кроме того, желательно представлять, какие из возможных потерь способны привести к критическому и катастрофическому риску.

Солидный предприниматель обязан еще до начала дела изучить, познать, проанализировать предшествующий опыт проведения операций, подобных намечаемой им самим. При отсутствии надежной статистики потерь для оценки их вероятности и установления степени риска стоит прибегнуть к мнению экспертов, специалистов в области бизнеса и предпринимательского риска. При проведении крупных операций прибегать к услугам экспертов-консультантов не просто желательно, а крайне необходимо. риск предпринимательство материальный

С целью уменьшения степени уровня вероятного риска рекомендуется соблюдать ряд правил. Начинающему предпринимателю полезно усвоить приводимые ниже советы, относящиеся к предпринимательскому риску:

1. Не следует избегать риска, надо предвидеть его и стремиться снизить до возможно более низкого уровня.

2. Начиная дело нужно оценить, подумать, какие виды потерь наиболее возможны, вероятны в данном виде предпринимательства, какова их ожидаемая величина, насколько часто они способны возникать.

3. Не надо особо страшиться потерь, величина которых не превышает расчетную, ожидаемую прибыль, такие потери в принципе допустимы, но они не должны быть слишком частыми, их вероятность должна быть существенно ниже единицы.

4. Ожидаемые потери, имеющие ощутимую вероятность появления и угрожающие убытками, существенно превышающими прибыль, должны настораживать предпринимателя. В этом случае необходимо, как минимум, образовать специальный резервный фонд самострахования и четко представлять, из каких источников будут компенсироваться потери в случае их возникновения.

5. Если предприниматель отваживается идти на риск достаточно вероятных потерь, значительно превышающих прибыль и способных нанести ему крупный финансовый ущерб, он обязан прибегнуть к страхованию проводимой операции. Страхование риска представляет один из лучших способов его уменьшения, но оно связано с новыми потерями в виде страховых взносов, которые должны быть посильными для предпринимателя. Страховать можно имущество, коммерческие операции, перевозки грузов, здоровье, жизнь.

6. При наличии критического риска желательно разделить его между всеми участниками операции согласно договору таким образом, чтобы общими усилиями можно было бы компенсировать возможные потери.

7. Нужно избегать как огня дел, связанных с катастрофическим риском, потери от которого предприниматель не в силах возместить. Вероятность таких потерь должна быть столь мала, что ей можно пренебречь (близкой к нулю). Иначе нельзя начинать подобное дело.

Оценка рисков в бизнесе

Оценка бизнес плана всегда включает в себя оценку вероятности возникновения самых пессимистичных сценариев развития бизнеса. Основные виды риска:

производственный риск - связан с возможностью невыполнения предприятием своих обязательств перед заказчиком;

финансовый риск - возможность невыполнения финансовых обязательств перед инвесторами вследствие использования для финансовой деятельности заемных средств;

инвестиционный риск - возможность обесценивания инвестиционно-финансового портфеля, состоящего как из собственных, так и из приобретенных ценных бумаг;

рыночный риск - возможное колебание рыночных процентных ставок на фондовом рынке и курсов валют;

политический риск - возможные убытки от нестабильной политической ситуации.

Оценка риска реализации бизнес-плана производится по следующей схеме:

1. Выбор наиболее неопределенных и рисковых параметров бизнес плана (снижение объемов продаж, снижение цены продаж, повышение себестоимости единицы товара и т.д.).

2. Проведение оценки эффективности проекта для предельных значений каждого параметра, вычисление чистой текущей стоимости и внутренней нормы рентабельности для различных условий реализации проекта.

3. Анализ сценариев реализации бизнес-плана:

оптимистического;

базового (нормального);

пессимистического.

Размещено на Allbest.ru

Подобные документы

Документы, регламентирующие деятельность коммерческой организации. Общие принципы анализа рисков предпринимательской деятельности. Качественный и количественный анализ рисков коммерческих организаций. Определение уровня риска потерь предельной прибыли.

отчет по практике , добавлен 29.02.2016

Основы предпринимательской деятельности. Политические и экономические виды рисков предпринимательской деятельности. Возмещение потерь, вызванных форс-мажорными обстоятельствами. Критерии и основные методы количественной оценки предпринимательских рисков.

курсовая работа , добавлен 02.10.2011

Основные виды предпринимательских рисков: политические (страновой, валютный, налоговый, риск форс-мажорных обстоятельств) и экономические (организационный, ресурсный, портфельный, кредитный, инновационный). Понятие финансового риска и материальных потерь.

презентация , добавлен 17.11.2014

Риски в предпринимательской деятельности, их виды и причины возникновения. Планирование минимизации и защиты от рисков. Перечень возможных рисков. Среднеотраслевые нормы трудовых затрат. Расчет технологического оборудования. Стоимость основных средств.

контрольная работа , добавлен 01.04.2009

Характеристика рыночных рисков как вероятности возникновения финансовых потерь по балансовым и забалансовым операциям банка. Основные способы оценки рыночных рисков. Возникновение процентных рисков. Расчет фондового, процентного и валютного рисков.

курсовая работа , добавлен 15.03.2011

Изучение сущности анализа использования материальных ресурсов. Внутрипроизводственные резервы и экономия материальных ресурсов. Оценка качества планов материально-технического снабжения, потребности в материальных ресурсах, эффективности их использования.

курсовая работа , добавлен 07.10.2010

Понятие риск–менеджмента в предпринимательской деятельности. Экономическая природа рисков внешнеэкономической деятельности в Украине, их классификация и анализ. Методика оценки рисков внешнеэкономического контракта и производственной деятельности.

дипломная работа , добавлен 10.12.2009

Значение и анализ материальных ресурсов. Задачи и источники анализа материальных ресурсов. Анализ обеспеченности предприятия материальными ресурсами. Анализ прибыли на гривну материальных затрат. Использование материальных ресурсов.

курсовая работа , добавлен 12.01.2005

Анализ хозяйственной деятельности на предприятиях. Понятие материальных расходов. Анализ прямых и косвенных материальных затрат предприятия. Анализ использования материальных ресурсов. Повышение эффективности использования сырья и основных материалов.

курсовая работа , добавлен 16.07.2011

Экономический анализ, его роль в финансово-хозяйственной деятельности предприятия. Методика и основные этапы проведения анализа использования материальных ресурсов. Оценка финансовых результатов, рентабельности фирмы и использования материальных средств.